おはようございます、ぴよわんこです。

最近、3ヶ月お試しできるとのことでKindle Unlimitedに加入しました。

こちらのサービスはアマゾンが定額で様々な書籍を読み放題で提供してくれるサブスクなのですが、名著と呼ばれる書籍や以前流行った本、話題の漫画などが読み放題と言われると…どうしても欲張って乱れ読みしてしまいますね😂

さて!

今回は先日発売された「夫婦でFIRE」という書籍のご紹介と、私たちふたり暮らしなら得た学びをどうを活かしていくか?を解説したいと思います。

女性のふたり暮らしであっても活用できる情報は?

一般的な家庭と同じように活かせることは?

これらが気になる方はぜひご覧にになってくださいね!

書籍紹介 夫婦でFIRE グミ&パン (著)

夫婦でFIRE グミ&パン (著)

こちらの筆者さんはご夫婦でFIREを目指し、お子さんが2人いる中、30代という若さで経済的自立を達成された、という凄いご夫婦👀

FIREの話を読むと大抵は単身であったり、ご夫婦でという前提が分かりにくいものが多かったのですが同じ日本に住まれていて、達成されている方がいるんだ…!とTwitterで見かけた書籍紹介に興味を持ち、発売日にわくわくしながら購入しました。

FIRE(経済的に自立した早期引退)についての概要やどういった道筋で達成に至ったのか、分かりやすく解説されているので「FIREってなんだろう?」という方にもオススメしたい書籍でした😁

大切なところは皆さんにも書籍を読んでいただくとして!

私が読んでいて気になったところや考えた方が良いかな?は感じたのはこの6つ!

- 共通認識を持つ(夫婦で目的を擦り合わせる)

- 今の支出の見直しと洗い出しが大切

- 一人で盛り上がってると喧嘩する

- やっぱり年収は上げていかないときつい

- 投資はマスト!

- でもそのまま実践は難しい

以下ではそれらをひとつひとつ解説していきますね。

ちなみにいつもはどんな考え方で家計管理をしているの?と気になる方はこちらもご覧ください😄

気になったポイント6選!

共通認識を持つ(パートナーと目的を擦り合わせる)

そもそものゴールや、目標のすり合わせができていないとFIREもなにもあったもんじゃありませんよね😂

- お互いがどんな老後を過ごしたいのか

- そもそもいくつまで働きたいのか

- どんな生活水準なら豊かに暮らせると思えるのか

などなどをじっくり腰を据えて相談し合える関係性と時間が必要だと感じました。

これは書籍を参考にしながら話し合えると良さそうですね。

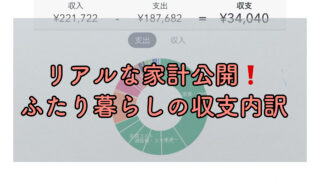

今の支出の見直しと洗い出しが大切

毎日記録をつけて年間の収支の管理していたからこそ、書籍を読んだ後改めてお互いの支出や収入から必要最低限の生活費を計算できたり、将来への大まかな予測を立てることができたのでまずは見直せる状態を作ることが大切だと感じました。

そもそも今何にお金を使っているのか?が確認できていないといくら貯蓄、投資に回すことができるのかが分からないのでここは早めに手をつけたいところですね😅

一人で盛り上がると喧嘩になる

著者のグミさんもおっしゃっていましたが前述した「共通認識を持つ」ができていないまま話を進めてしまうと、パートナーが心の準備ができていない状態で「こんな感じで貯蓄しないといけないみたい!」とか「何年後までにいくら貯めないと…!」なんて話しても聞く耳を持ってくれません…というより、下手をすればパートナーと喧嘩になります🤣

先走らずに話し合いを優先してくださいね💦

やっぱり年収は上げていかないときつい

書籍の中ではスタート金額のみ大きく取り上げられているように感じましたが、やっぱりお互いの収入を増やしていけるよう、行動していかないと達成には時間がかかりそうですね。

- 転職をする

- 副業に取り組んでみる

- 年収アップのために社内評価をあげる&管理職を目指す

この辺りが現実的でしょうか?

私はボーナスなし、残業代なしの前職から数年前に転職を済ませて年収は上がっているのでまずは社内評価を上げていこう!と思いました。

投資はマスト!

自力で預金を増やすだけの貯蓄だと限りなく時間もかかるし限界もあります😓

積み立てNISAやiDeCoなど自分の取り組みやすい投資からはじめてみて、時間を味方につけていかないと早期リタイアはかなり厳しそう…と感じました。

私はまだまだ投資初心者なので、積み立てNISA満額を目指していきたいと思います💪

でもそのまま実践は難しい

読み終わってみて感じた1番の感想はこれなのですが…やっぱり結婚という制度を使えるか使えないかという違いやもしもの時にどう備えるのか、あとは最後の最後はどうやって資産を使う、手放していくのか、こういった点で書いてあるままに実践していくのは難しいと思いました。

今のところ私は

- 結婚できたら、はそのとき考える(50代くらいまでにはできてるといいな…)

- もしもの時もなんとかできるよう貯蓄する(お互いの自立)

- 誰かに資産を残す予定はない(使い切ってこの世を去りたい)

という感じなので、そういった考えに合わせてなにを取り入れられるのか?を考えてみようと思いました。

自分達に置き換えてみた

というわけで、私たち二人暮らしの生活でFIREするならいくら必要かを計算してみました。ただこの試算は

- 給与は変わらない計算

- インフラなどを考慮していない

- 年金も計算にいれていない

- 全額自身の労働で貯めていく計算になっている

- 投資での複利も計算せず

といった簡単なものになっているので参考程度にご覧くださいね💦

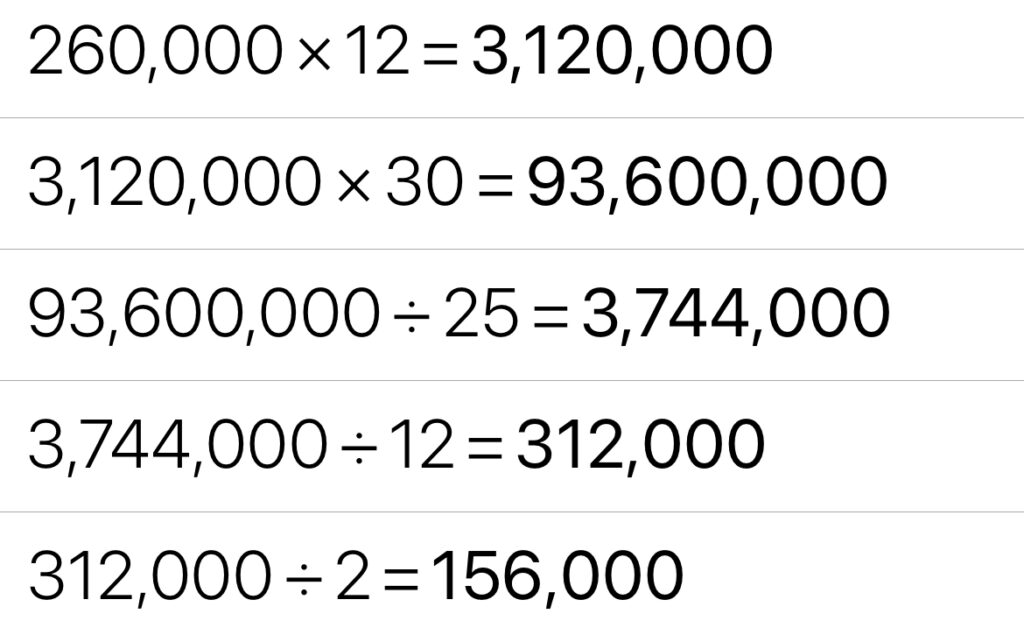

FIREするにはいくら必要?

とりあえず生活費やお互いのゆとり費などを現状のまま計算していくとこんな感じになりました。

この数ヶ月分を平均してみると…

- 1ヶ月あたり260,000円あればゆとりを持って生活ができる

- 260,000円×12カ月 年間必要な金額は3,120,000円

- 3,120,000円×30年は93,600,000円必要

- 50代でFireを目指すならあと25年の時間

- 93,600,000円÷25年=年間の貯蓄金額の目標は3,744,000円

- 3,744,000円 ÷12カ月は312,000円

- 2人で貯めるので312,000円を2で割ると156,000円

というわけで50代中頃に早期リタイア、FIREを達成したければ月156,000円必要だということが計算して分かりましたが…正直、今の私たちの収入では現実的ではないですね😓

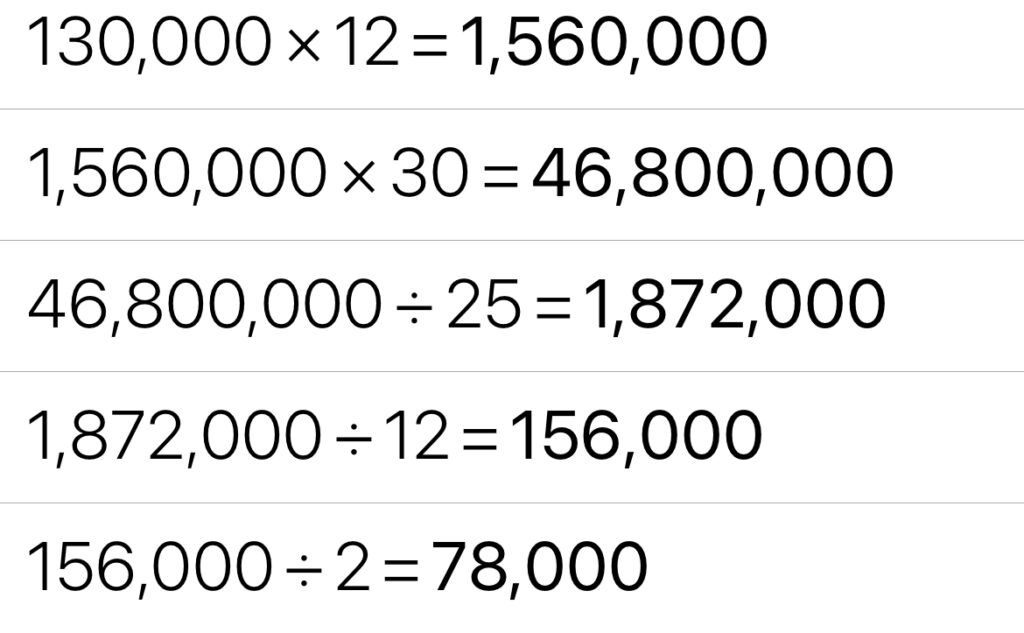

サイドFIREならいくら必要?

じゃあサイドFIRE、今より働く時間は少なくして自由な時間を増やすという方法ならどれくらいの資産が必要なのかを計算してました。

- 1ヶ月あたり260,000円の半分を労働で賄う

- そうすると1カ月あたり130,000円必要

- 130,000円×12カ月 年間1,560,000円必要

- 1,560,000円×30年は46,800,000円必要

- 50代でFireを目指すならあと25年の時間

- 46,800,000円×25年 年間の貯蓄金額の目標は1,872,000円

- 1,872,000円÷12カ月は156,000円

- 2人で貯めるので円を2で割ると78,000円

電卓を叩いてみるとさっきよりは現実的な金額になりました!

これなら積み立てNISAやその他の投資信託などと組み合わせれば55歳までにサイドFIREは達成できそうなイメージがつきますね😆

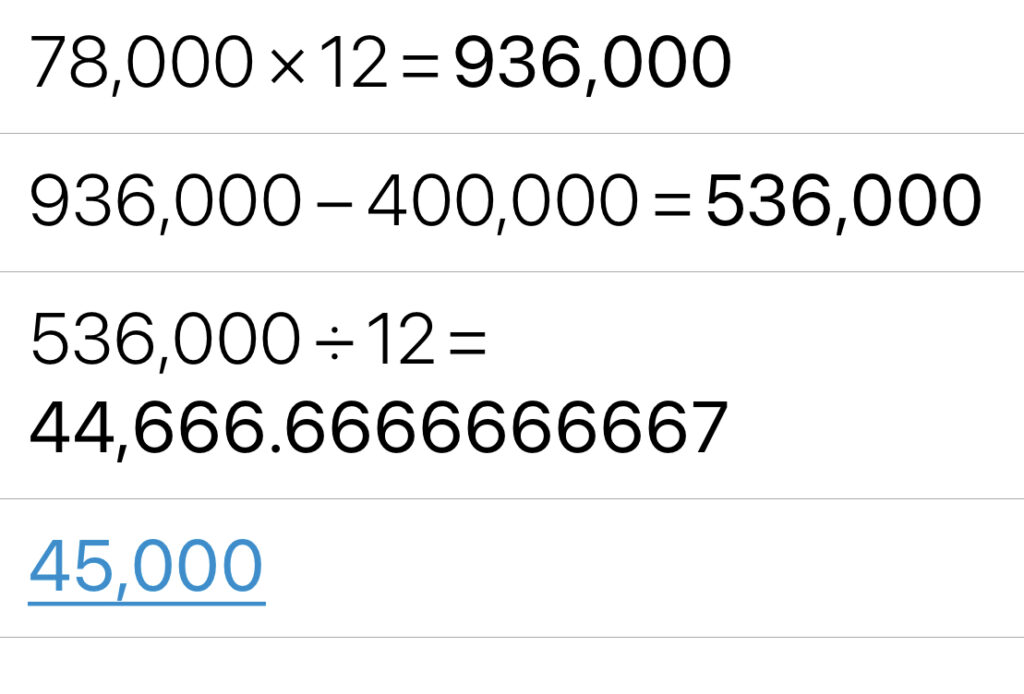

結局…毎月いくら貯金する?

先ほどの計算からじゃあ毎月の貯蓄額はいくらにするの?というところまで落とし込んでいかないと、現状の貯蓄目標額が分からないのでそちらも計算してみます。

- 毎月の貯蓄額78,000円×12ヶ月 年間なら936,000円必要

- 936,000円から現在予想できる年間のボーナス(夏冬分) 400,000円を引く

- 936,000円−400,000円すると残り貯蓄額は536,000円必要

- 536,000円÷12カ月 約44,700円 切り上げると毎月の貯蓄額は45,000円必要

これなら今の段階でも少し背伸びすれば到達できる金額、と思える額になりました。

この金額をベースにしつつ、今後は投資に関するの知識も身につけてより正確なものにしていきたいですね。

もしものことを考えるなら…共同財産を作らない!

こうやって計算をしてみると初めは無理かも…💦という気持ちになりましたが簡単に試算してみると逆に自分一人で、もしくは労働だけでFIREを目指すならどれだけ大変かを考えることができたのでこれからも二人で協力して資産形成に取り組みたいと思えました😊

ただ、管理方法としてはお互いがお互いの口座で干渉し合わずに貯蓄、という形で取り組みたいと思っています。

なぜなら…もし片方の名義で資産を管理していたとして、もし管理している側に何かあったら…通常のご夫婦のように結婚という形で家族と証明することができないため、遺されたされた側が資産を引き下ろすことができないから、です。

現状の制度では色々と難しい

私たちは各自治体や県が発行している「パートナーシップ制度」を活用して、今できる範囲ではもしものことに備えてはいますがこの制度にそこまで強い効力はありません。

ぱ正確には養子縁組を行ったり公正証書や遺言書などを費用をかけてきちんと準備すればできないこともないのですがそういった手続きを踏まない限りはどんなに一緒に生活していたとしても他人と他人、という括りに法律上は分類されてしまいます。

それなら結婚できない…と嘆くのではなくお互いが自立して資産を作っておいていつか日本でも同性婚が認められたら合算する、という目標にしてしまったほうがいいかな?と今は考えています。

なのでまずは今できることに注力して、お互いにFIREに向けての目標を立てて貯蓄、投資を行う。そして日々の報告し合って改善して、お互い経済的自立の度合いも高めて将来のFIRE、サイドFIREに近づけていけたらと思っています。

まとめ

いかがでしたか?

「夫婦でFIRE」を読んでみて、ご夫婦でもパートナー間でも、お互いの目標や計画に向けて家計を作っていくにはお互いの価値観をすり合わせていくことが改めて大切だと感じました。

私自身が、投資や貯蓄への試行錯誤を繰り返している最中なので詰めの甘い試算だと思いますが…少しでも皆さんが試算形成について考えるきっかけになればと思います。

それでは今日もご覧いただきありがとうございました。

「今も未来も豊かな暮らし」を一緒に実現していきましょう!

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1eb04605.b753722f.1eb04606.a1d28ae0/?me_id=1278256&item_id=21451162&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F0544%2F2000011600544.jpg%3F_ex%3D128x128&s=128x128&t=picttext)